Развитие российского рынка офисного ПО: итоги 2023 года и прогноз до 2030 года

12 апреля 2024 г.

Компания J’son & Partners Consulting подготовила результаты регулярного исследования российского рынка офисного ПО за 2023 год.

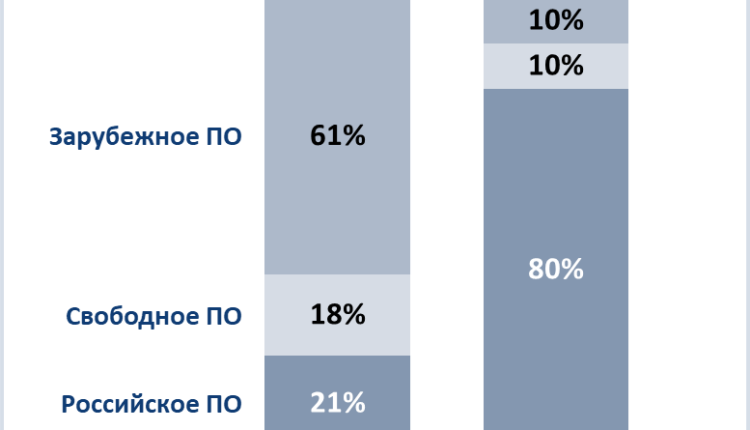

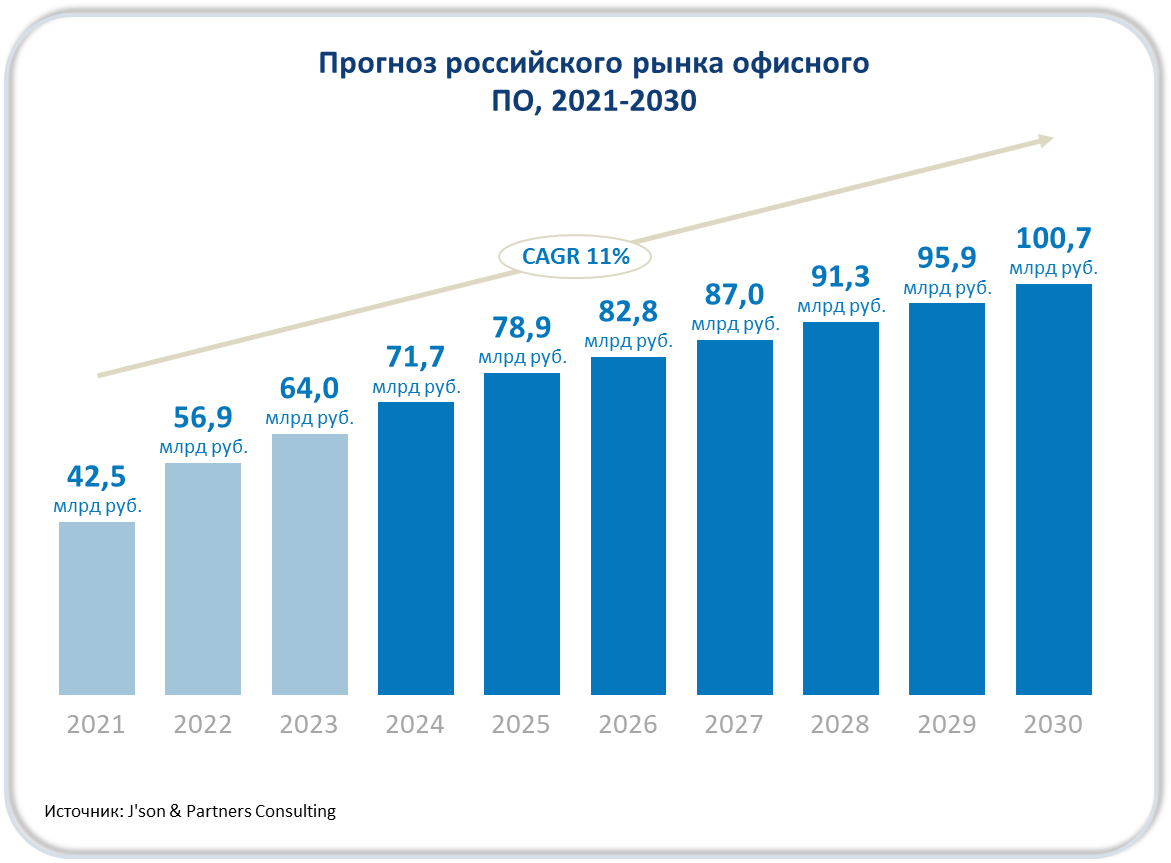

По итогам 2023 года объем российского рынка офисного программного обеспечения вырос на 12% и достиг 64 млрд руб., в то время как в 2022 году этот показатель составлял 56,9 млрд руб. Основная доля рынка пришлась на корпоративный сегмент (B2B) — 35,3 млрд руб. (55% от общего объема рынка). На втором месте, государственный сегмент (B2G) — 26,4 млрд руб. (41% от общего объема рынка), а на третьем — частные лица (B2C) с 2,3 млрд руб. (4% от общего объема рынка). Для сравнения, в 2022 году корпоративный сегмент составлял 30,4 млрд руб. (53%), государственный сегмент — 23,9 млрд руб. (42%), а частные лица — 2,6 млрд руб. (5%). Доля российского ПО в общем объеме рынка в 2023 году достигла 21% и составила 13,5 млрд руб. по сравнению с 15% долей российского ПО в 2022 году и 12% в

Аналитики J’son & Partners Consulting также подтвердили прогноз роста доли рынка российского офисного ПО в общем объеме коммерческого рынка до 80% к 2030 году.

Результаты текущего исследования показывают, что при сохранении текущих тенденций, к концу 2030 года рынок превысит 100 млрд руб. и будет иметь следующую структуру: российские платформы офисного ПО займут большую долю рынка — до 80%, доля open source решений составит 10%, зарубежные решения — 10%. (рис. 2)

Аналитики J’son & Partners Consulting скорректировали прогноз рынка на период

Несмотря на это, в

Основными драйверами динамики являются:

- уход с российского рынка зарубежных игроков — в частности, в

2024–2025 годах закончатся сроки действия трехлетних лицензий на продукты иностранных вендоров; - повышение бизнес-рисков использования зарубежного ПО и рост его стоимости из-за санкций;

- необходимость обеспечения информационной безопасности и цифрового суверенитета как государственными, так и коммерческими предприятиями;

- активные действия государства по поддержке отечественных производителей и импортозамещения;

- последовательная политика Министерства цифрового развития, связи и массовых коммуникаций;

- усиление требований государственных и коммерческих организаций по наличию контроля над хранением данных;

- рост лояльности потребителей к российскому ПО, так как в 2023 году многие из заказчиков уже прошли этап поиска новых решений, провели ИТ-аудиты и пилоты, определились с выбором систем и запустили проекты миграции;

- усилия вендоров по развитию продуктов.

При этом, барьером в развитии рынка может стать замедление темпов роста экономики, что влияет на покупательскую способность.

Дополнительная информация о методологии исследования

Под офисным программным обеспечением (офисным ПО, офисным пакетом) понимается комплекс программных продуктов, в первую очередь, предназначенных для обработки электронной документации на ПК с возможностью совместной работы. Как правило, в состав пакета входят редакторы текстовых документов, таблиц и презентаций, а также другие компоненты — в зависимости от производителя и модификаций продукта.

В состав рынка не включены антивирусное ПО, мессенджеры, специализированные офисные решения, такие как электронная почта, календари, системы управления задачами и проектами, приложения по обработке изображений и т. п.

Под объемом рынка понимаются расходы пользователей на приобретение коммерческих лицензий офисного ПО. Потенциальная емкость рынка включает в себя, помимо пользователей, приобретающих коммерческое лицензионное ПО, также пользователей, пользующихся альтернативными возможностями: cвободным ПО (open source), условно бесплатными сервисами (в том числе freemium), необновляемым и устаревшим, а также нелицензионным ПО.

Под игроками рынка понимаются разработчики платформ офисного ПО, включая платформы, которые предоставляются для разработки программных продуктов другим производителям.

Источник: Пресс-служба компании J’son & Partners Consulting

Комментарии закрыты.